住宅ローン・税金などお金に関するノウハウ

ーー ※随時更新中です ーー

知っておいてほしい、住宅ローンと税金のお話

住宅ローンで税金が戻る

住宅ローンというと、借金を負うことになるとか、返済が大変そうとか、そんなイメージを持たれる方のほうが多いのではないでしょうか。確かに、十年以上もの時間をかけて多額のお金を返していかなくてはならないので、負のイメージが強くなるのも頷けます。ですが、住宅ローンや住宅にまつわるお金の話は何もマイナス要因なことばかりではないのです。場合によっては減税につながるという、プラスの要素もありうるのです。知っているのと知らないのでは、大違いになるお話をしたいと思います。

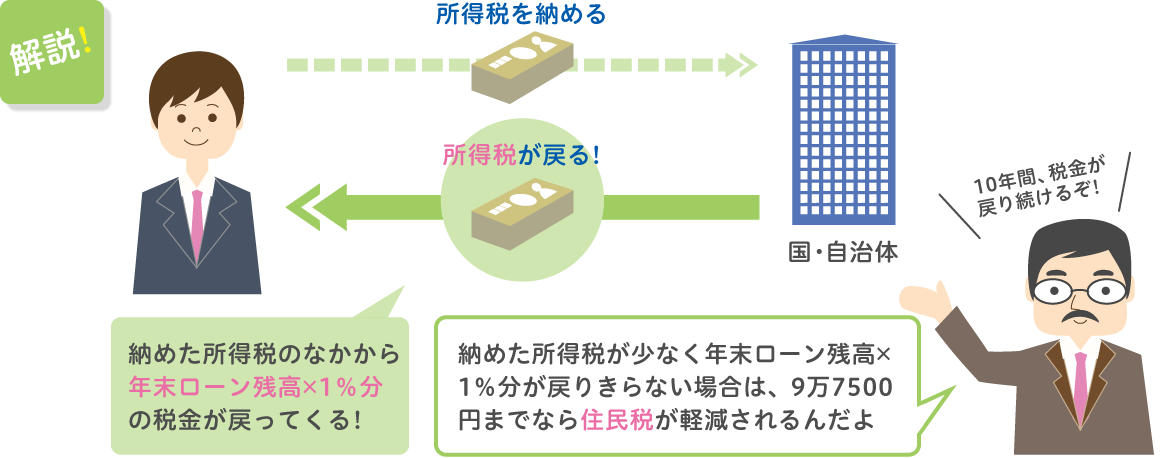

所得税がオトクになる場合

住宅ローン控除制度は、住宅ローンを使った住宅の新築や取得、増改築をした人に対して適用されます。平成26年4月1日以降に居住を開始した一般住宅の場合、控除対象限度額(住宅ローン年末残高)が4000万円以下の部分について、年末のローン残高の1%に相当する額が所得税より控除されます。その期間は10年間になります。所得税から控除しきれなかった分に関しては、翌年度分の住民税から13万6500円までが軽減されます。また、長期優良住宅や低炭素住宅の場合は、控除対象限度額(住宅ローン年末残高)が5000万円以下の部分について、年末のローン残高の1%に相当する額が所得税より控除されます。長期優良住宅や低炭素住宅であれば、最大控除額が100万円以上も上乗せされることになります。ただし、その年の合計所得が3000万円を超えてしまうと控除の適用は受けられなくなりますので注意が必要です。そのほかローンの返済期間が10年以上であるとか、登記簿上の床面積が50㎡以上なくてはならなかったりと、減税を受けるための条件がありますので、事前に確認しておくことが重要です。

贈与税でおトク

もらう額によって2種類の制度から選択

1月1日から12月31日までの1年間に個人から財産の贈与を受けた場合、合計額が110万円を超えると贈与税がかかります。これを暦年贈与といいます。しかしこの財産が直系尊属、つまり親や祖父母から住宅を取得するなどの購入資金として受け取るのであれば、1000万円まで税金がかからずに贈与を受けることができるのです。これに非課税枠の110万円を加えると、合計1110万円まで贈与税がかかりません。またこの他に、60歳以上の両親、または祖父母から20歳以上の子および孫への生前贈与が2500万円まで非課税になる、相続時精算課税制度というのもあります。ただ、一度相続時精算課税制度を使うと、暦年贈与が使えなくなってしまうので、どちらがオトクになるのかを計算する、もしくは税理士に相談する必要があります。

売却損が出てしまってもオトクはある

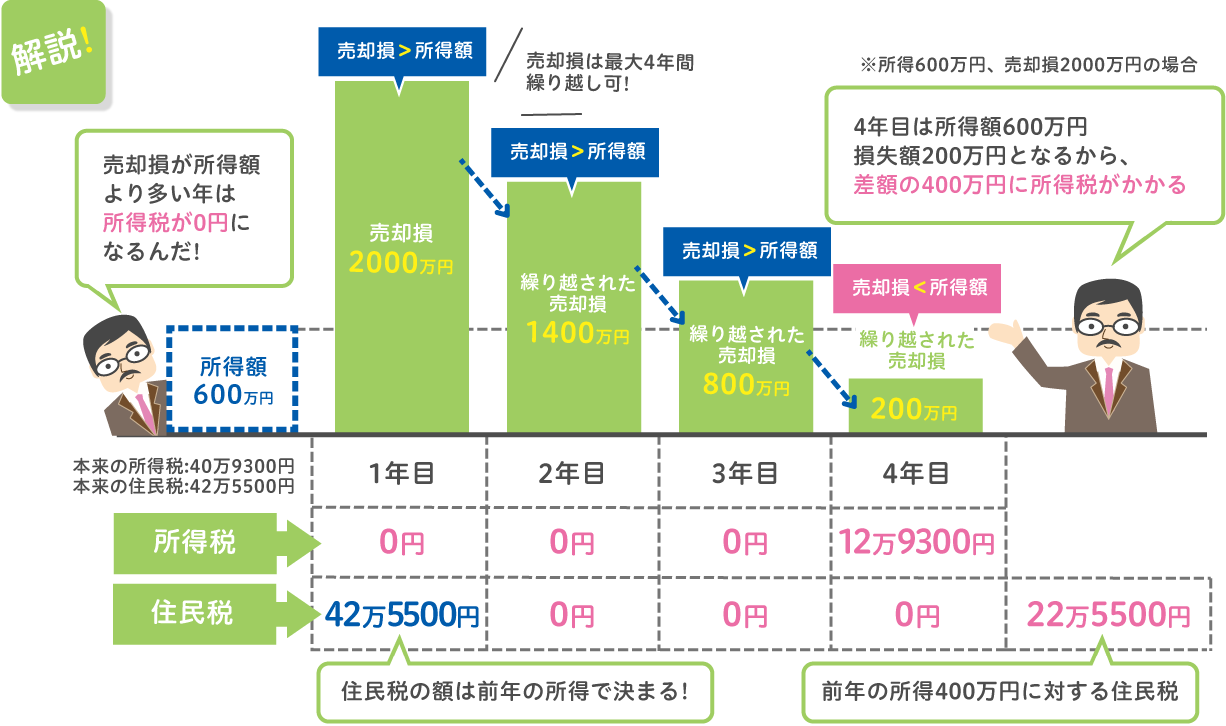

売却損が出てしまったら最大4年間所得税が0円!

住宅の買い替えをする際に、それまで住んでいた物件が値下がりし、損失が出る場合もあります。譲渡損失の繰越控除という特例を使えば、売った年の所得と損失とを相殺できます。計算上の所得が減るために収めた所得税が戻り、住民税も軽くなります。所得額よりも損失額のほうが大きい場合は、所得税や住民税(所得割分)がゼロになり、翌年以降も3年間、損失を繰り越して所得から控除することができます。最大で4年間の税金が0円になるのです。ただし、売却損(譲渡損失)の計算には購入、売却時にかかった諸費用や建物の減価償却等を加味するため、税務署や税理士へ相談したほうがよいでしょう。

相続税対策に不動産を有効活用してみる

平成25年度税制改正により相続税法が改正されました。基礎控除額が縮小されたことで、今まで相続税とは無縁と考えていた方たちも他人事ではなくなってきました。そこで土地の相続税対策を考えてみましょう。所有地にアパートを建てて賃貸することにより、土地建物の評価額を下げることができます。しかしアパート経営をすることになるのでリスクを抱えることにもなります。また今回の改正の緩和策として小規模宅地等の特例の限度面積が拡大されています。亡くなった方の自宅や事業用の宅地、または貸付用の宅地を相続する場合、要件を満たせば宅地の一定の面積までの評価額が減額されるのです。